-

Fed 금리 움직임 및 인플레이션과 얽힌 금의 길Economy/Indicator-Data 2023. 4. 3. 15:16

금은 경제적 불확실성의 시기에 투자자들이 자주 찾는 안전한 피난처 자산으로 오랫동안 여겨져 왔습니다. 금 가격을 견인할 수 있는 요인 중 하나는 중앙 은행, 특히 미국 연방 준비 은행(Fed)의 통화 정책과 금리 결정입니다.

연준은 인플레이션을 관리하고 안정적인 경제를 유지하기 위한 도구로 금리를 사용합니다. 인플레이션이 상승하면 연준은 금리를 인상하여 경제를 진정시키고 물가가 걷잡을 수 없는 수준으로 치솟는 것을 방지할 수 있습니다. 반대로 경제가 둔화되고 인플레이션이 낮을 때 연준은 경제 성장을 촉진하기 위해 금리를 낮출 수 있습니다.

금 가격은 종종 미국 달러에 미치는 영향 때문에 금리 변화에 민감합니다. 금리가 오르면 미국 달러가 강세를 보이는 경향이 있어 외국인 구매자에게 금값이 더 비싸질 수 있습니다. 반대로 금리가 하락하면 미국 달러가 약세를 보일 수 있으며 이는 인플레이션 헤지 수단으로 금을 더욱 매력적으로 만들 수 있습니다.

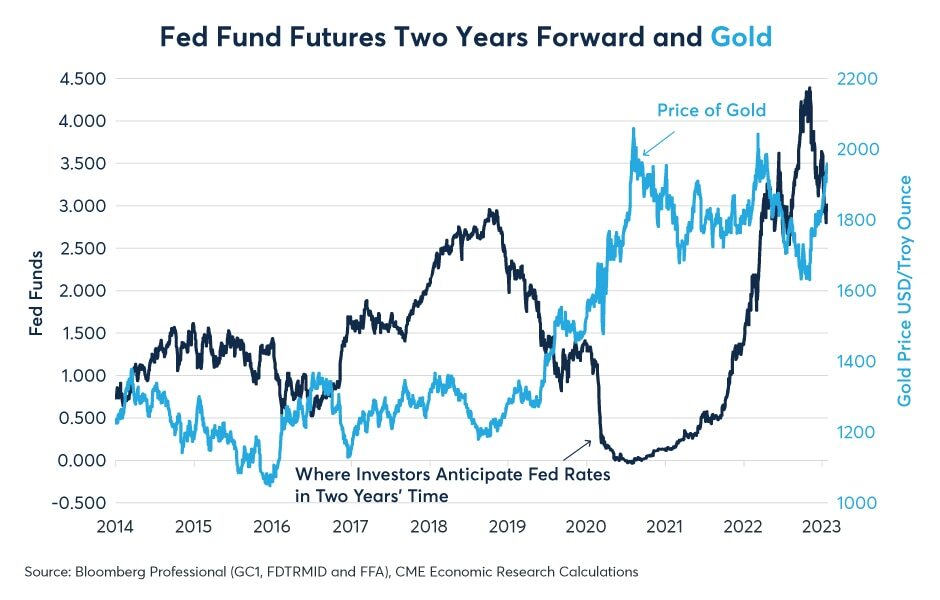

fed fund futures two years forward and gold 연준의 금리 인하 기대와 금

최근 연준이 인플레이션과 경제 성장에 대한 우려로 금리를 인하할 수 있다는 추측이 있었습니다. 연준이 금리를 인하하면 투자자들이 안전한 피난처 자산을 찾기 때문에 단기적으로 금 가격에 도움이 될 수 있습니다.

그러나 금리와 금 가격 사이의 관계는 복잡하고 항상 간단하지 않다는 점은 주목할 가치가 있습니다. 지정학적 긴장 및 통화 변동과 같은 다른 요인도 금 가격에 영향을 미칠 수 있습니다.

인플레이션과 금

금 가격에 영향을 미칠 수 있는 또 다른 요인은 인플레이션입니다. 금은 통화 구매력이 떨어지면 가치가 상승하는 경향이 있기 때문에 종종 인플레이션에 대한 헤지 수단으로 여겨집니다. 인플레이션이 상승하면 투자자들은 자산을 보호하기 위한 방법으로 금으로 눈을 돌릴 수 있습니다.

인플레이션은 최근 몇 달 동안 투자자들의 관심사였으며 일부 분석가는 공급망 중단 및 COVID-19 전염병과 관련된 기타 요인으로 인해 잠재적인 가격 인상을 경고했습니다. 인플레이션이 상승하면 금 수요가 증가하고 가격이 상승할 수 있습니다.

correlations with fed funds rates 2y forward 금 가격은 연준의 예상 금리 변화와 음의 상관관계를 보입니다.

연준과 통화 정책에 대한 기대와 관련하여 중앙 은행이 곤경에 처해 있음이 분명합니다. 현재로서는 처리해야 할 두 가지 문제가 있습니다. 인플레이션이 6%로 너무 높고(연준의 목표는 2%) 은행 시스템이 압박을 받고 있습니다. 더 높은 인플레이션에 대처하려면 더 높은 금리가 필요합니다. 그러나 추가 금리 인상은 지역 은행 간의 불확실성 증가를 유발할 수 있습니다.

이러한 예금 기관은 두 가지 관련 현상으로 인해 이익 마진이 압박을 받고 있습니다. 첫째, 높은 장기 채권 수익률로 인해 그들 중 일부는 장기 대출 포트폴리오에서 손실을 입었고 실리콘 밸리 은행과 같은 경우 재무부 보유 자산에서 손실을 입었습니다. 또한 반전된 수익률 곡선은 행의 본질적인 수익성을 떨어뜨립니다. 더 높은 단기 금리는 자금을 빌리기 위해 예금자에게 더 많은 돈을 지불해야 함을 의미합니다. 반대로 장기 금리가 단기 금리보다 낮기 때문에 예금을 빌려줄 때 동일한 마진을 만들지 못합니다. 마지막으로 더 엄격한 통화 정책은 더 높은 대출 연체율로 이어질 수 있습니다.

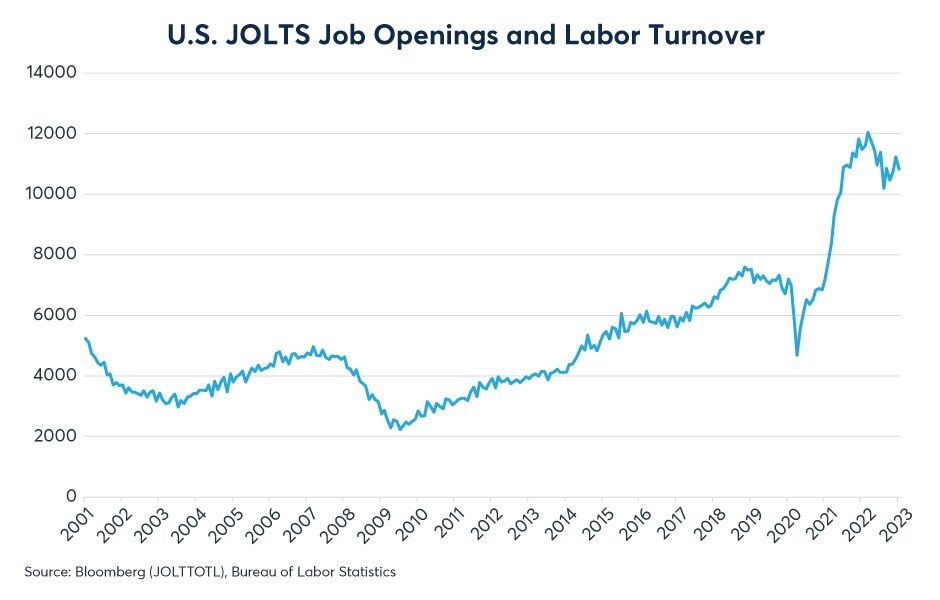

그 자체로 볼 때 연준은 이런 대금업자들의 어려움을 감안해 금리 인하를 고려할 수 있습니다. 그러나 여전히 실질적으로 완화되기 시작하지 않은 높은 핵심 인플레이션율에 직면해 있고 연준의 금리는 여전히 핵심 CPI보다 75bp 낮습니다. 유럽에서는 유럽중앙은행과 영란은행이 근원 인플레이션율보다 200bp 이상 낮은 기준금리를 적용하는 상황이 더욱 극적입니다. 게다가 미국 노동 시장은 기술 산업의 일부 정리해고와 최근 특정 지역 은행이 겪고 있는 문제에도 불구하고 타이트한 상태를 유지하고 있습니다.

CPI, 연준의 모든 금리 인상에도 불구하고 연준 기금은 여전히 근원 인플레이션보다 낮음

노동시장, 미국 고용주들은 여전히 약 1,100만 명의 신규 근로자를 고용하려하고 있으며 이는 팬데믹 이전보다 450만 명 더 많은 것임 이러한 불확실성에 직면한 옵션 거래자들은 다양한 옵션 행사가를 살펴보며 여러 도구를 활용해 금 옵션의 내재 변동성을 약 20% 가격에 책정하고 있습니다.(CME CVOL 도구 참고) 이는 시장의 장기 평균에 가깝고 2020년과 2022년 초에 경험한 최고치와는 거리가 있긴하다.

gold CVOL, 금의 CVOL은 과거 평균에 근접하고 고점보다 훨씬 낮음 하지만 금 거래자들은 금에 대한 극단적인 하방 위험보다 훨씬 더 극단적인 상방 위험을 가격에 책정하고 있습니다. 상승 볼륨(행사가가 현재 금 현물 가격보다 높은 옵션)은 약 22%에서 거래되고 있는 반면 하락 볼륨은 약 18%(행사 가격이 현재 금 현물 가격보다 낮은 옵션의 경우)에서 거래되고 있다. 이것은 거래자들이 약 4% 스큐 또는 하향 변동성보다 상향 변동성이 4% 더 크다는 것을 의미하고 있습니다.

결론

전반적으로 금 가격의 경로는 중앙 은행의 조치 및 인플레이션 움직임과 밀접하게 얽혀 있습니다. 금리와 금 가격 사이의 관계는 복잡하지만, 올 여름 연준의 금리 인하 가능성에 대한 투자자들의 기대치 변화는 잠재적 단기적으로 금 가격에 이익이 될 수 있습니다. 마찬가지로 인플레이션이 상승하면 금은 잠재적으로 가격 상승에 대한 헤지 역할을 할 수 있습니다.

헤지 펀드 매니저로서 금 가격을 주도하는 요인과 다양한 산업 및 시장에 대한 잠재적 영향에 대한 정보를 유지하는 것이 중요합니다. 시장 동향을 모니터링하고 능동적으로 대처함으로써 투자자는 변동성이 큰 상품 시장과 관련된 위험을 완화하면서 기회를 활용할 수 있습니다.